Aktie sackt ab, Online eher mau ^

Derweil trauen die Anleger Ceconomy den tiefgreifenden Wandel unter dem neuen CEO Jörn Werner noch nicht vollends zu. Die Aktionäre sind von den neuen Bilanzzahlen enttäuscht, der (zuletzt sichtbar erholte) Aktienkurs schmierte am Dienstag dieser Woche um fast 9 % ab in den Keller. Fakt ist: In den gestern veröffentlichten Zahlen ist der Konzernumbau noch nicht zu erkennen: Die aktuellen Zahlen sind – freundlich interpretiert – bestenfalls mau, der Hoffnungsbringer Online-Handel muss gar eine empfindliche Wachstumsdelle einstecken.

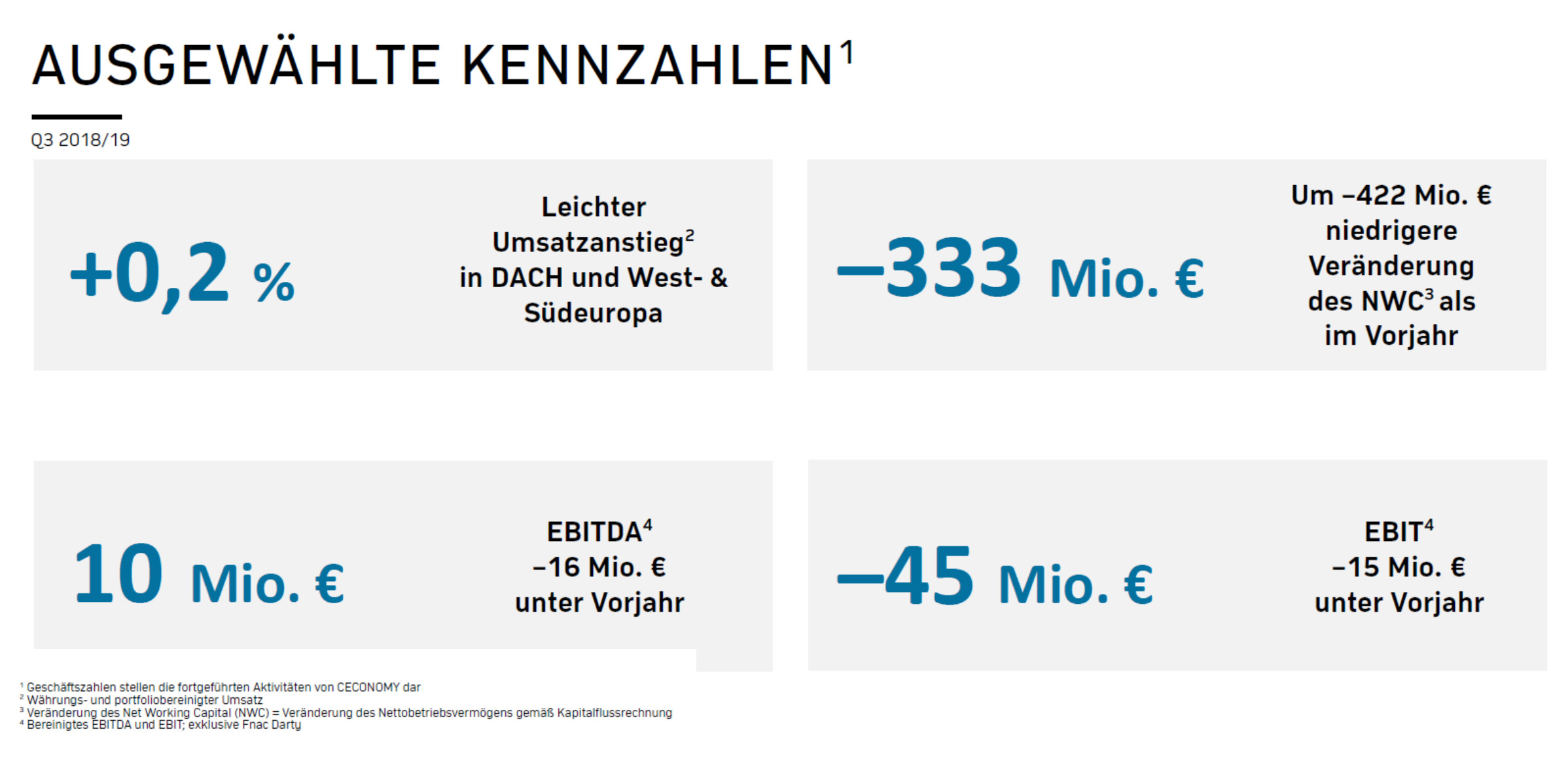

Zurückzuführen sind diese gestern veröffentlichten Zahlen insbesondere auf die erfolgreichen Mehrwertsteuer-Aktionen in Deutschland und Italien sowie die Verschiebung des Ostergeschäfts in den April. Die Dynamik bei den Kosteneinsparungen wurde weiter verstärkt. Die rückläufige Bruttomarge konnte dadurch aber nicht vollständig ausgeglichen werden, so dass das bereinigte EBIT (ohne Fnac Darty) mit -45 Mio. Euro um 15 Mio. Euro niedriger ausfiel als im Vorjahr. Das bereinigte EBITDA ohne Fnac Darty reduzierte sich um 16 Mio. Euro und lag bei 10 Mio. Euro.

Transformation in vollem Gange ^

„Die Transformation unseres Geschäftsmodells ist und bleibt wesentlich für den Erhalt und Ausbau unserer marktführenden Position. Wir müssen das Unternehmen und alle seine Prozesse strikt an den Bedürfnissen der Kunden ausrichten. Die Basis dafür schaffen wir mit der Umsetzung des Kosten- und Effizienzprogramms, die nach dem erfolgreichen Abschluss der Verhandlungen mit den Betriebsräten im Juli beginnen kann. Gleichzeitig arbeiten wir an einem klaren Plan für die Zukunft – und an den Zielen, die wir damit erreichen wollen. Unser Programm und die entsprechenden Maßnahmen werden wir wie angekündigt rund um den Jahreswechsel vorstellen“, so Ceconomy-CEO Jörn Werner.

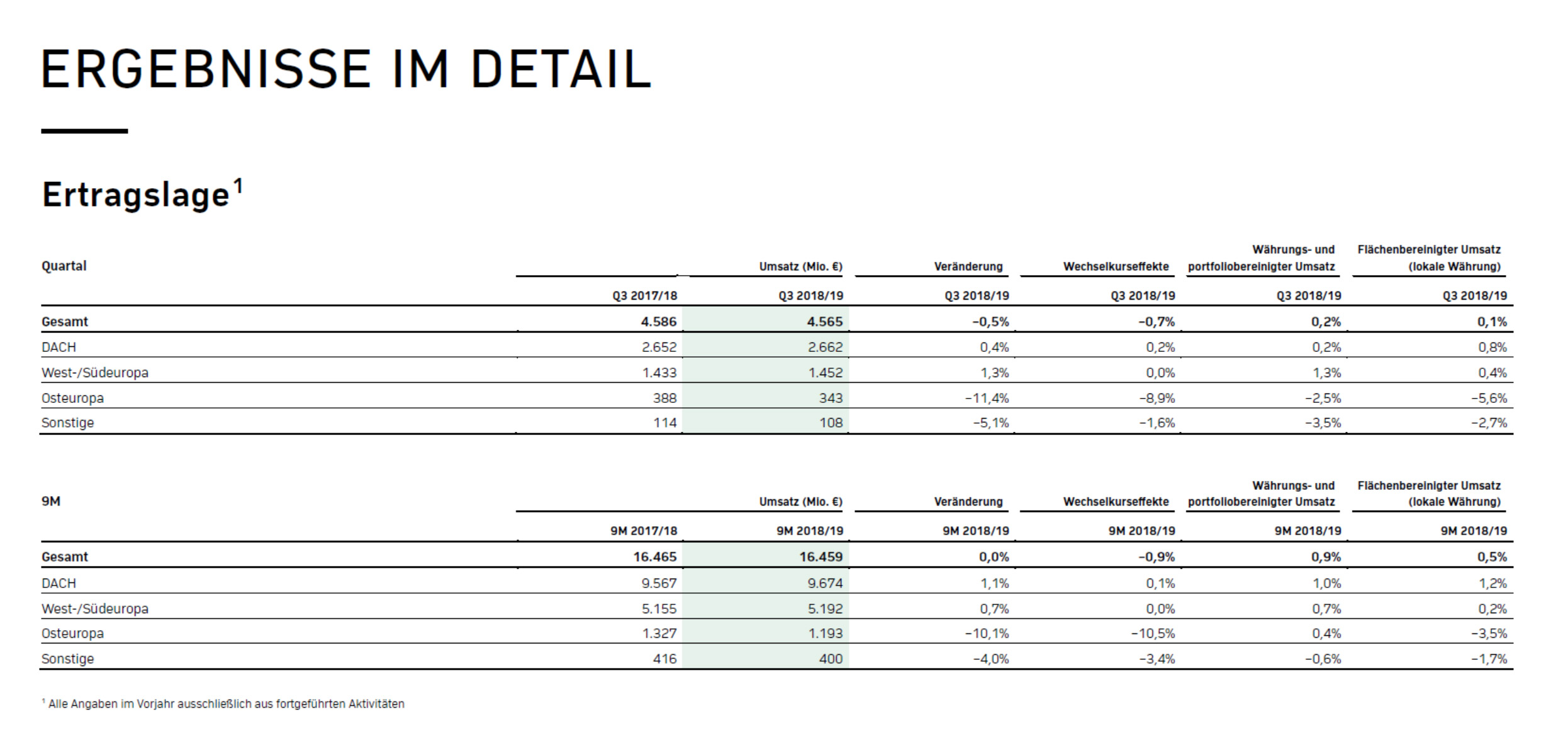

Die einzelnen Regionen zeigen ein gemischtes Bild. In DACH erhöhte sich der Umsatz in Q3 – getragen von einer erfolgreichen Mehrwertsteuer-Aktion in Deutschland – währungs- und portfoliobereinigt um insgesamt 0,4 Prozent. In West- und Südeuropa lag der währungs- und portfoliobereinigte Umsatz um 1,3 Prozent über Vorjahr. Dazu trug maßgeblich die positive Entwicklung in Italien bei. Der Umsatz in Osteuropa reduzierte sich währungs- und portfoliobereinigt um 2,5 Prozent.

Online schwächelt ^

Im Online-Geschäft erzielte Ceconomy im dritten Quartal einen Umsatz von 594 Mio. Euro (Umsatzanteil: 13 Prozent). Damit hat sich das zuletzt starke Wachstum in diesem Geschäftsfeld auf +1,7 Prozent abgeschwächt. Hintergrund ist insbesondere die hohe Vergleichsbasis aus der starken Mobilfunkkampagne „Tarifsensation“ im Vorjahr sowie eine Ausweitung der Lieferkosten auf weitere Produktkategorien. Die Pick-up-Option wird sehr positiv angenommen; im dritten Quartal wurde nahezu die Hälfte (46 %) aller Online-Bestellungen im Markt abgeholt. Bei Services & Solutions sank der Umsatz gemäß der vergleichbaren Definition nach dem Bilanzierungsstandard IAS 18 im dritten Quartal um 8,4 Prozent auf 338 Mio. Euro (Umsatzanteil: 7,4 Prozent). Auch hier ist die hohe Vergleichsbasis aufgrund der starken Mobilfunkkampagne in Deutschland im Vorjahr mit ausschlaggebend für die Entwicklung. Das Geschäft mit Garantieverlängerungen war positiv; auch aufgrund des verbesserten Angebots.

Die Bruttomarge des Konzerns reduzierte sich im dritten Quartal um 1,6 Prozentpunkte auf 18,7 Prozent. Niedrigere Personalkosten, die unter anderem auf eine Optimierung des Personaleinsatzes in den Märkten insbesondere in Deutschland zurückzuführen sind, wirkten sich im Ergebnis positiv aus. Im dritten Quartal fielen im berichteten EBIT weitere Aufwendungen im Zusammenhang mit dem Kosten- und Effizienzprogramm in Höhe von 80 Mio. Euro an. Das berichtete Ergebnis vor Steuern erhöhte sich von –184 Mio. Euro auf jetzt –113 Mio. Euro. Dies ist maßgeblich auf die im Vorjahr erfolgte Wertminderung der Beteiligung an der Metro AG zurückzuführen.

Anhaltender Margendruck ^

„Im dritten Quartal haben wir weitere Fortschritte erzielt und strukturelle Veränderungen angestoßen. So konnten wir mit der Veräußerung des verbleibenden 5,4-Prozent-Anteils an der Metro AG unsere Bilanz durch den Zufluss liquider Mittel weiter stärken. Darüber hinaus haben wir Anfang Juli eine nachhaltige Lösung für unser griechisches MediaMarkt-Geschäft gefunden. Dem anhaltenden Margendruck begegnen wir mit unserem aktiven Kostenmanagement, das in diesem Quartal weiter an Dynamik gewonnen hat. Insgesamt sind wir zuversichtlich, dass wir unsere Gesamtjahresziele erreichen werden“, sagte CFO Karin Sonnenmoser.

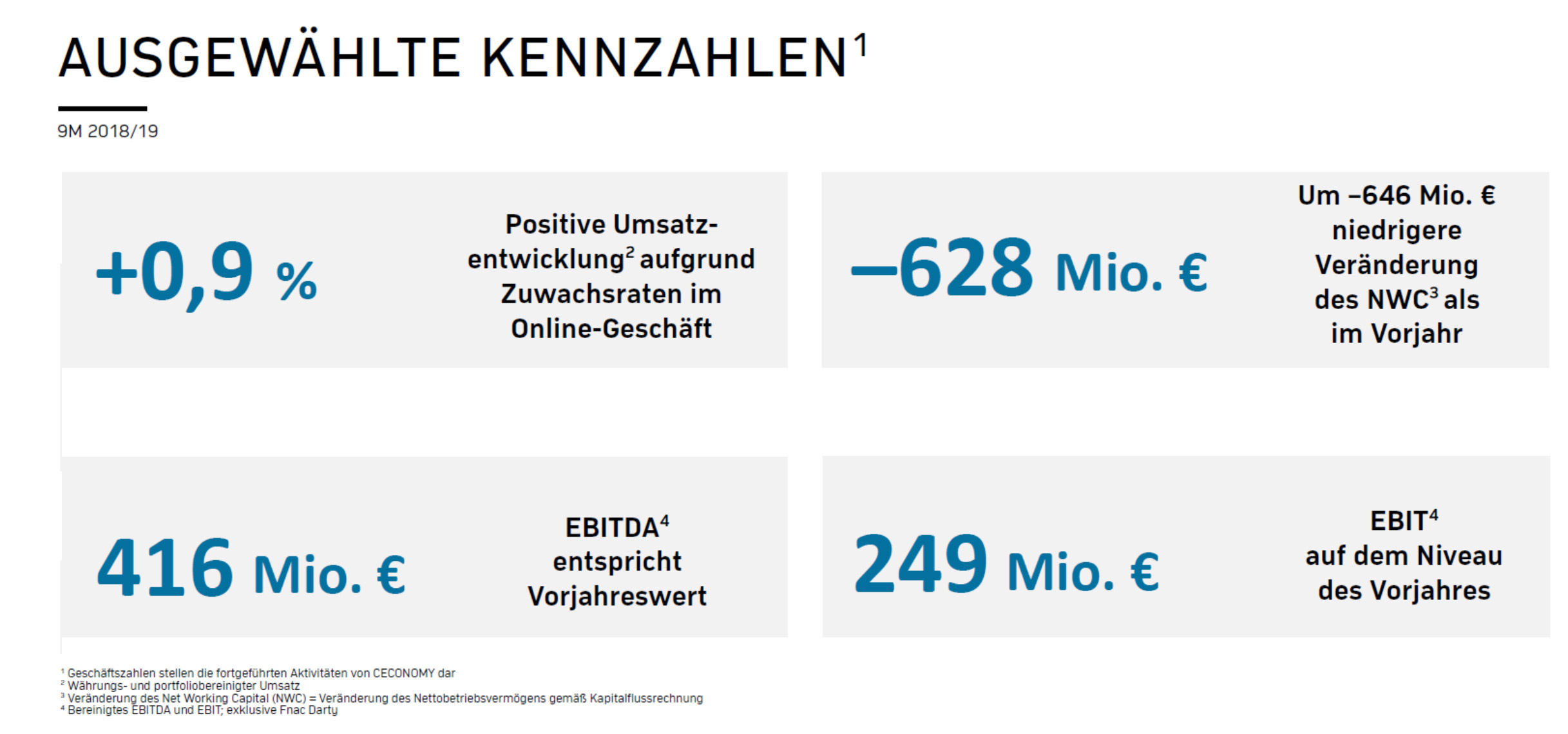

Für das Geschäftsjahr 2018/19 erwartet Ceconomy gegenüber dem Vorjahr ein leichtes Wachstum des Gesamtumsatzes. Sowohl beim EBITDA als auch beim EBIT erwartet Ceconomy ohne Berücksichtigung der Ergebnisbeiträge aus der Beteiligung an Fnac Darty einen leichten Rückgang. Darüber hinaus wird im EBITDA und im EBIT zusätzlich der Anteil des von Fnac Darty erwirtschafteten Periodenergebnisses enthalten sein.

Auf Basis der veröffentlichten Ergebnisse wird daraus im Geschäftsjahr 2018/19 ein Ergebnisbeitrag von rund 22 Mio. Euro vereinnahmt. Aufwendungen im Zusammenhang mit dem Kosten- und Effizienzprogramm, das sich auf die Optimierung und Umstrukturierung von Prozessen und Strukturen in Verwaltungs- und Zentraleinheiten, insbesondere in Deutschland, sowie auf Geschäftsaktivitäten der Gruppe bezieht, sind nicht enthalten. Auch Aufwendungen für Führungswechsel im Top-Management sind nicht berücksichtigt.